Por qué el acuerdo con el FMI no es una buena noticia para los bonos de la deuda argentina

ECONOMÍA 04/03/2022 Pablo WENDE

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/FRQBP3UM7JCIPF5OGFDUHNNUWU.jpg)

La confirmación del propio staff del FMI respecto al acuerdo alcanzado con el equipo económico argentino no conmovió a los mercados ni mucho menos. Las acciones y los bonos apenas repuntaron ante la noticia y tampoco habían subido significativamente por el rumor. El programa “pragmático y realista”, como definieron los propios técnicos del organismo, no termina de convencer a los inversores, tampoco a la oposición ni al propio oficialismo.

Los “halcones” de Juntos por el Cambio, representados por los legisladores más cercanos a Mauricio Macri, aseguran que el acuerdo le dejará al próximo gobierno una nueva “bomba de tiempo”, ya que acumulará una millonaria deuda en pesos que será impagable. Además, tampoco estarán dadas las condiciones para hacer frente a los vencimientos de la deuda reestructurada a partir de 2025.

De esto se desprende que una de las primeras tareas que enfrentará la próxima administración es una nueva renegociación de los bonos, que a su vez ya fueron reestructurados por Martín Guzmán en 2020. Salvo que la próxima vez la quita de capital sería mucho más agresiva, acompañada de un nuevo alargamiento de plazos.

El riesgo país cercano a los 1.800 puntos y con fuerte resistencia a bajar es un reflejo de estos temores. Ni la confirmación de un entendimiento con el FMI ni la promesa de una rebaja gradual del déficit fiscal modificaron demasiado el panorama.

Con este panorama, no sorprende que los bonos no logren despegar de los USD 30, aunque se trata de precios que no sólo dan por hecho una nueva renegociación, sino que además será sumamente agresiva. “A estos precios es difícil equivocarse. Aún en un escenario de reestructuración, la deuda debería estar más cerca de los USD 45 o incluso de USD 50″.

Por el momento, los inversores prefieren otras opciones a la deuda soberana en dólares. Las elecciones pasan más por bonos cortos ajustados por CER, aprovechando la elevada inflación y que el dólar libre se planchó. También hay más demanda por bonos provinciales, que presentan cupones de intereses más altos y mayor equilibrio fiscal.

No es extraño que el FMI exija que el peso del ajuste recaiga sobre los bonistas privados. Ya ha sido una exigencia en anteriores programas y todo indica que lo es nuevamente ahora, aunque no sea algo explicitado.

En principio, no habría grandes sorpresas en el contenido del acuerdo respecto a lo que ya había trascendido. El déficit deberá bajar del 3% al 2,5% este año, el Banco Central tendrá que dejar de financiar al Tesoro con emisión monetaria desde el año que viene, el tipo de cambio oficial no debe atrasarse y las tasas de interés tienen que ser positivas (más altas que la inflación). Además, hay un compromiso de acumulación de reservas de USD 5.000 millones anuales en promedio.

El gobierno tendrá que “tragarse el sapo” de subir las tarifas más de lo anunciado inicialmente, ante la necesidad de empezar a bajar los subsidios energéticos para reducir el rojo fiscal. Además, el acuerdo plantea la obligación de seguir bajando el déficit fiscal en 2023, en pleno año electoral. Macri quiso hacerlo en su último año de gestión, pero luego perdió las elecciones por paliza.

Entre los inversores queda una sensación mixta. Por un lado, hablan de un programa con “sabor a poco” y que se queda muy a mitad de camino con las verdaderas necesidades que enfrenta la Argentina. Por otra parte, desconfían de la verdadera voluntad del gobierno en cumplir con los distintos compromisos que se asumen y estiman que en el año electoral deberá pedir “dispensas” por posibles incumplimientos de las metas.

En un escenario global de grandes incertidumbres, marcado por la invasión de Rusia a Ucrania y las próximas subas de tasas de interés en los Estados Unidos, es difícil que activos de alto riesgo tengan elevada demanda. Y sin lugar a dudas que los bonos y acciones argentinos ingresan dentro de esa clasificación.

Ni siquiera el acuerdo con el FMI le permitirá al gobierno kirchnerista modificar la visión negativa de los mercados, que de a poco ya empiezan a imaginar cuál puede ser el escenario político con el gobierno que asuma a fines de 2023. Lo que sí parece bastante claro es que esa nueva administración deberá renegociar no sólo la deuda con los privados, sino discutir un nuevo programa con el FMI, ya que el actual tendrá una duración de sólo 30 meses.

Fuente: Infobae

Clave para las finanzas: vence el swap con China y el Gobierno debe cubrir casi u$s5.000 millones

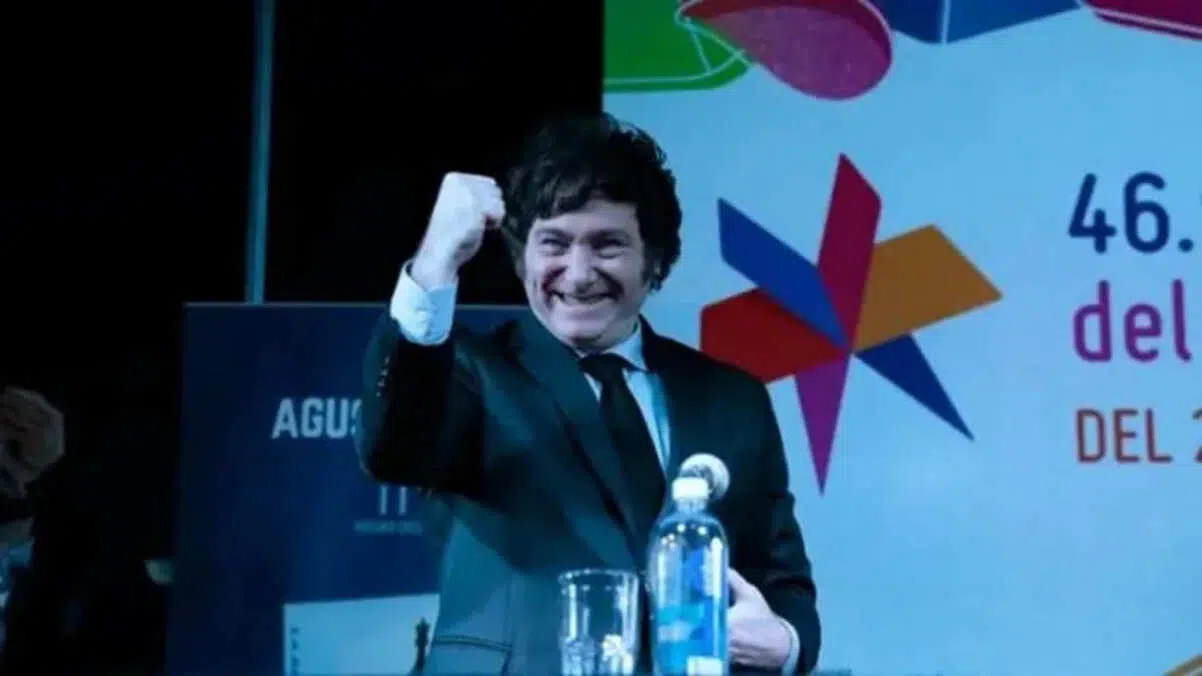

Tensión en el aire: Javier Milei asistirá a la Feria del Libro en medio de los recortes presupuestarios a la cultura

Cómo funciona el control de gestión que Horacio Rodríguez Larreta hace para Maximiliano Pullaro

Inflación: Javier Milei confía en un IPC de un dígito, pero los gurúes mantienen prudencia

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/YWPGFWGREREFZL4VR2PT27KFH4.jpg)

Carlos Melconian: “Milei tenía una buena tribuna para decir que héroe es el que se queda en la Argentina y da batalla para sacar el país adelante”

/https://assets.iprofesional.com/assets/jpg/2024/01/566502.jpg)

La clase media, un ícono argentino que se achica con el ajuste de Javier Milei

El Gobierno modificó el Presupuesto por debajo de lo esperado y tomó definiciones sobre el endeudamiento

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/MBWJDUOVBBD73P7VAAFQNILQ6Y.jpg)

Ajuste y recaudación: fuerte caída de los ingresos fiscales en las primeras semanas de febrero

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/G7U26P765FFOZBZE7ADDX2SHAI.jpg)

Francos defendió la quita de subsidios al transporte en el interior del país

Los números rojos de la economía en los primeros 100 días de Javier Milei

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/VJRBTACIJ5AO5MTP5IGR6HSFZY)

Los argumentos de las prepagas contra los fallos favorables a afiliados

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/MKZ35GWQ53CQNNZMILEPYPLFOQ.jpg)

El dólar oficial se atrasa rápido y en el mercado prevén mayor ritmo de suba mensual

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/4BSTGMUROBGMJCPXDRR3AYFO7E.jpg)

Foro Llao Llao: tres presidentes hablarán en Bariloche de gestión, política y economía ante 120 empresarios

Ley Ómnibus: el Gobierno concedió más cambios y pule el texto para acelerar el debate

/https://assets.iprofesional.com/assets/jpg/2024/04/572121.jpg)

EE.UU. alertó sobre corrupción en el gobierno de Alberto Fernández y mencionó a Cristina Kirchner

Santa Fe confía en que Vialidad Nacional comience a reparar y mantener rutas

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/ZQPGA25FWRCQFFDRK5RGP7ZXSY.jpg)

Senado: un sector mayoritario del PRO ahora pide retrotraer la polémica suba de dietas

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/JXBFX6V2LC6N2XMIOMFIM4LLVU.jpg)

Atentado a la AMIA: el gobierno argentino pidió la detención internacional del ministro del Interior de Irán

Masiva concentración en defensa de la universidad pública en Santa Fe

El gobierno volvió a prorrogar la comisión que revisa las designaciones de Perotti

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/FWQGACPXBJCXLMKB5SADBX4APM.jpg)

La AGN difundió el listado de las auditorías realizadas en las universidades nacionales