Semanas decisivas para la tasa de interés: qué condición pone el Gobierno para definir una baja

ECONOMÍA Claudio Zlotnik*/https://assets.iprofesional.com/assets/jpg/2022/12/546882.jpg)

Sergio Massa y Miguel Pesce no quieren apurarse a bajar las tasas de interés. Ambos resisten la presión del kirchnerismo para abaratar el costo del dinero y mejorar el nivel de consumo. Es cierto que el nivel actual -positivo frente a la inflación- le pone límites muy claros a la posibilidad de endeudarse, pero la evaluación de la dupla -Massa y Pesce- no se queda en la parte negativa de la ecuación.

El ministro de Economía y el banquero central temen que un repentino descenso de las tasas recaliente el mercado cambiario. Lo sucedido la semana pasada no pasó desapercibido: una incipiente caída en la oferta de dólares en el mercado informal -por el cierre de fin de año de algunas operadoras mayoristas- llevó la cotización del dólar blue a los $360.

"Cualquier paso en falso puede costar muy caro", dice a iProfesional un funcionario del gabinete económico.

En el Palacio de Hacienda y también en el Banco Central dejan entrever que la única chance de avanzar con una baja de la tasa sería si la inflación de diciembre diera por debajo del 4,9% de noviembre. Un cálculo que no tienen ni en los despachos oficiales ni en las consultoras privadas que monitorean la evolución de los precios. El dato clave se conocerá, recién, cuando el INDEC lo difunda el próximo 13 de enero.

Tasas: la política versus la realidad

Cristina Kirchner no hizo más alusiones a la marcha de la economía desde la eyección de Martín Guzmán. En ese momento se desató una corrida cambiaria que puso en vilo al Gobierno. La situación recién se calmó con la asunción de Massa y la toma de medidas de corte ortodoxo, en línea con el acuerdo firmado con el Fondo Monetario.

Aun así, la vicepresidenta mantiene su silencio. Dejó en las manos de Massa el manejo exclusivo de la economía, a pesar de las medidas de ajuste puestas en marcha.

Así y todo, desde el kirchnerismo le reclaman al ex titular de Diputados que tome medidas a favor del consumo, que le permitan al peronismo mejorar sus chances electorales.

Un repaso por los últimos registros da cuenta de lo caro que han quedado los créditos con las subas sucesivas de las tasas de interés.

El nivel de créditos al sector privado (empresas y particulares) lleva cinco meses consecutivos de caída. Esa tendencia está relacionada con la cantidad de meses que lleva la estrategia oficial de sostener una tasa de interés positiva frente a la inflación.

Durante noviembre, el volumen de créditos a los privados cayó nada menos que 12,5%, en términos reales, descontada la inflación, en comparación con el mismo mes del año pasado. La baja contra octubre fue menos dramática, del 0,4%, de acuerdo a un reporte de la consultora LCG en base a los registros del Banco Central.

El compromiso firmado con el FMI y su impacto en tasas

El acuerdo rubricado con el Fondo Monetario explicita que la Argentina mantendrá las tasas de interés en terreno positivo. Más altas que la inflación. Es lo que vino sucediendo.

De hecho, en este punto hay coincidencia con la visión de Miguel Pesce.

En su informe divulgado justo antes del fin de año -titulado "Objetivos y planes respecto del desarrollo de las políticas monetaria, cambiaria, financiera y crediticia para el año 2023"-, el banquero central planteó que las tasas de interés seguirán siendo "positivas".

No hay una estimación sobre la tasa de interés de equilibrio, por sobre la inflación, que asegure la estabilidad cambiaria.

Para Pesce, la acumulación de reservas será una cuestión prioritaria para el año que comienza. Y dice que la construcción del gasoducto Néstor Kirchner será clave para el ahorro.

Créditos con cuotas por las nubes

Los créditos al consumo también se desploman. En noviembre, la baja -siempre en términos reales- resultó del 15,8% en comparación con noviembre del año pasado. Contra octubre, prácticamente no hubo cambios.

Junto a las tasas de interés que regula el Banco Central, hubo un aumento sensible sobre todas las líneas bancarias.

Los datos se encuentran en la página del Banco Central: los bancos líderes les están ofreciendo a sus clientes préstamos personales con un CFT (Costo Financiero Total) de entre 215% y 298% anual. Es decir, llegan a triplicar la tasa de inflación esperada para este año.

En el caso de los bancos de segunda línea de capital privado -que en su mayoría funcionan en los distritos del interior del país-, el CFT trepa al 355% anual. Está claro que ningún salario podrá aumentar en ese mismo nivel este año, con lo cual es muy probable que estos créditos impliquen cuotas mensuales impagables.

Todos los costos para financiar el consumo "volaron" tras las últimas subas de las tasas. Por ejemplo, tras el último retoque de las tasas de interés, el costo financiero total para postergar el pago de la tarjeta pasó al 132% anual (77% nominal anual y 111% efectivo anual).

El futuro: ¿estabilidad y recesión?

Lo dicho: está claro que el Gobierno prefiere pagar costos en el nivel de consumo y de actividad económica antes que correr riesgos cambiarios. Massa está convencido de que un salto del dólar lleva al peor escenario.

La cuestión, en el inicio de este 2023, es si aquel costo ya define una economía recesiva para este año electoral. O si habrá paliativos que lo impidan. Desde Economía, en ese sentido, plantean que el mejor escenario incluye una leve desaceleración de la inflación.

Todo dependerá, claro, de la cantidad de dólares que ingresen al Banco Central, pero ese ya es otro capítulo.

* Para www.iprofesional.com

Ficha Limpia: “Para mí hubo un acuerdo entre Cristina y Macri para ensuciarme”, dijo el Presidente

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/595069.jpg)

Escándalo en el PAMI: adjudicaron pañales un 20% más caros en una licitación exprés de u$s450 millones

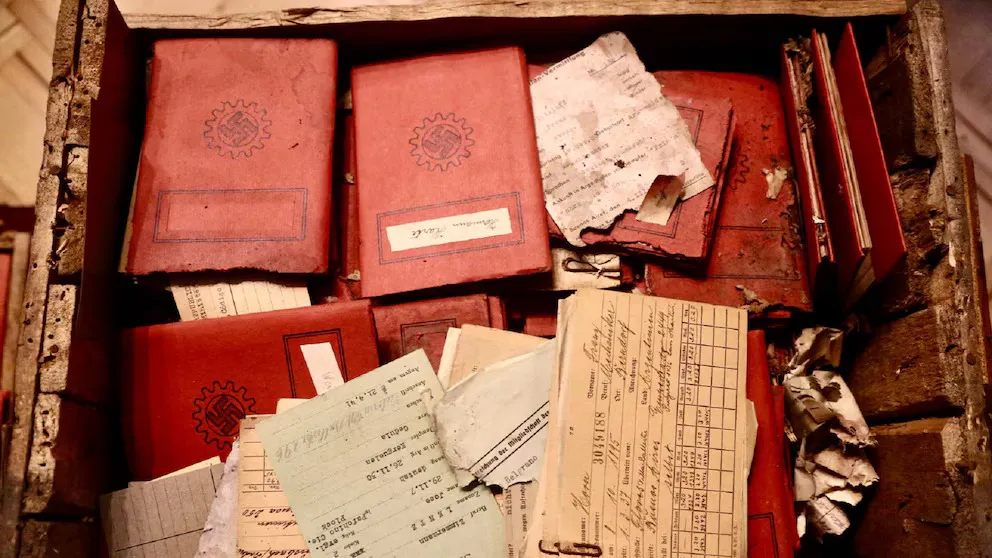

Hallazgo histórico: descubren cajas con material de propaganda nazi que estaban desde 1941 en la Corte Suprema

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/595334.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/595070.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/05/595641.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/595072.jpg)