Alineamiento de dólar, tasas e inflación: cuál es la "trampa del verano" que amenaza a Massa y al Banco Central

ECONOMÍA Fernando Gutiérrez*/https://assets.iprofesional.com/assets/jpg/2022/12/547757.jpg)

Después de haber festejado la suba de las reservas -compras netas por más de u$s5.800 millones- que le permitió al terminar el año cumplir las metas comprometidas con el Fondo Monetario Internacional, el ministro Sergio Massa se prepara para celebrar la semana próxima el dato de la inflación de diciembre, que probablemente empezará con un 5.

Para completar, el dólar blue frenó su escalada y desmintió los pronósticos catastrofistas que hablaban de un inminente salto del paralelo al escalón de $400. Ahora, en su nivel de $350, el blue redujo la brecha con el oficial a un 95%, una cifra por debajo del 102% de diciembre y muy lejos del pico de 160% que se había alcanzado en julio.

Los relevamientos de precios de los economistas privados indican que la moderación ya insinuada en la inflación de noviembre continúa, a pesar de algunas subas estacionales. La canasta de alimentos que mide la consultora LCG registró una variación de "sólo" 3,5% en el último mes del año, lo que implica una baja de 0,4 puntos respecto del mes anterior.

Por su parte, Eco Go -la consultora dirigida por Marina Dal Poggetto- que sigue la "inflación core" -que excluye los precios regulados y los de variación estacional- midió un 4,5%, un registro aceptablemente bueno, que será compensado al alza por subas de 6,2% en los precios regulados y de 8,2% en los estacionales.

En todo caso, el número que se dé a conocer le permitirá a Massa revalidar su compromiso de que el IPC vaya cayendo progresivamente, a un ritmo de un punto por bimestre, hasta ubicarse debajo del 4% mensual en abril.

Y es una situación que pone al ministro y al Banco Central ante la disyuntiva sobre cómo reaccionar con el resto de las variables relevantes. Básicamente, si el tipo de cambio y la tasa de interés empezarán a moverse en línea con un escenario de inflación en baja o si continuarán altos, en aras de la cautela financiera.

Massa ha defendido la conveniencia del alineamiento de las variables, lo que hace suponer que, tarde o temprano, dólar y tasa se moverán a la baja. Por lo pronto, la devaluación de diciembre terminó con un 5,9%, quebrando una tendencia de cuatro meses de "crawling peg" en ascenso.

El dólar, tironeado entre dos fuerzas opuestas

Sin embargo, las señales del Gobierno todavía no se decodifican con claridad en el mercado. Porque si bien diciembre terminó con una menor velocidad devaluatoria, en la última semana del año y el arranque de enero se constató una leve aceleración.

Además, tampoco hay señales de un recorte urgente en la tasa de interés, pese a que el nivel de 75% -que, capitalizando intereses, da un 107% anual- podría considerarse excesivo en comparación con la proyección oficial de inflación.

Esto podría estar indicando que el Gobierno prefiere mantener la cautela antes que arriesgarse a cimbronazos financieros justo en la estación más volátil del año -cuando típicamente se produce el mix explosivo de caída en la demanda de dinero, mayor demanda de dólares y una merma en el ingreso de divisas de exportación-.

Lo cierto es que la política cambiaria estuvo en las últimas semanas expuesta a fuerzas contradictorias: por un lado, la presión al alza de quienes argumentan que ante la suba del blue se debería mantener un "crawling peg" alto; por la otra parte, las críticas de quienes extrañan un "ancla" cambiaria y afirman que una tasa de devaluación alta puede transformarse en sí mismo en un factor inflacionario.

El Banco Central resistió las presiones al alza, con el argumento de que su situación de reservas se estaba fortaleciendo gracias al aluvión de divisas que ingresaron en las últimas jornadas del año gracias al programa del "dólar soja".

Lo que en realidad el BCRA estaba diciendo tácitamente era que, esta vez, el dólar blue no había subido como consecuencia de un deterioro en las reservas sino por motivos pasajeros, propios del mercado informal. Y que, en consecuencia, era lógico que la tasa devaluatoria no acelerara para ponerse a tono con el paralelo sino que, por el contrario, se moderara para alinearse con la inflación.

Es por eso que las expectativas de los economistas apuntan a que, en el arranque del año, se acentuará la tendencia a que el dólar esté alineado con la inflación, lo que supone que se irá aproximando a un nivel de 5% mensual.

La lupa en la caja de dólares del BCRA

Si se diera ese freno cambiario, sería una situación que complacería a la interna de la propia coalición gubernamental, donde abundaron las advertencias sobre las consecuencias negativas de pisar el acelerador del "crawling peg", tanto por motivos económicos como políticos.

En cambio, se encienden alarmas entre los economistas, que le tienen más miedo a una excesiva moderación cambiaria. Son muchos los que creen que la caja del BCRA podría deteriorarse rápidamente y que hay motivos para pensar que el blue podría seguir subiendo.

Las mayores preocupaciones se focalizan en el exigente cronograma financiero del verano: en enero habrá que pagarle u$s2.751 millones al FMI, mientras que en febrero la cuenta será de u$s561 millones y en marzo de u$s3.033 millones. En contraste con esa salida de divisas, se prevé que este verano sea uno de los más flojos en aporte de dólares por parte del campo, dado el efecto de la sequía que redujo a la mitad la proyección de la campaña de trigo.

En definitiva, el temor de los economistas es que se pueda agravar la competitividad de la economía, justo en el momento en que más se necesita apuntalar las exportaciones.

"Sin corrección mediante, en 2023 el gobierno deberá administrar un retraso cambiario acumulado que atenta contra la necesidad de acumular reservas y mantener anestesiadas las expectativas de devaluación", advierte un reporte de la consultora Ecolatina.

Mientras que Jorge Vasconcelos, economista jefe de la Fundación Mediterránea, advierte que un enfriamiento en el ritmo devaluatorio implicará que el Gobierno deba seguir recurriendo a más esquemas sectoriales como el "dólar soja", lo que tiene un impacto fiscal.

"El plus de emisión, en ese caso, sería del orden de los 85 pesos por cada dólar liquidado a través de esa ventanilla, multiplicado por miles de millones", argumenta el economista.

El factor carne y la inflación latente

Pero, sobre todo, lo que genera inquietud en el mercado es la cuestión de si la moderación inflacionaria de los últimos dos meses debe considerarse como una nueva tendencia o un fenómeno apenas pasajero. Es una pregunta crucial, porque según la respuesta que se le dé se tomará la decisión sobre si recortar la tasa de interés o mantenerla en su nivel actual.

Las experiencias de años recientes demuestran que en esta época suele darse una situación riesgosa para el Banco Central, que a veces confunde el aumento en la demanda de dinero de fin de año como un cambio de tendencia y entonces recorta la tasa para toparse luego con "la trampa de febrero": un súbito excedente de pesos pugna por refugiarse en el dólar y provoca una desestabilización.

Por lo pronto, ya hay fuertes advertencias sobre un empeoramiento de la inflación a corto plazo, causado por el "factor carne". Ocurre que lo que mantuvo con una variación baja al rubro alimentos del IPC -que aumentó un 3,5% contra un promedio general de 4,9%- fue precisamente el rubro de carnes, que apenas registró una suba de 0,9%.

Y lo que mantuvo a la carne barata fue la combinación de dos factores extraordinarios: la sequía, que lleva a escasez de alimento para los animales; y la retracción de las importaciones, que lleva a una sobreoferta de ganado. En consecuencia, los productores están enviando a faena una cantidad de vacas muy superior a la habitual, lo cual mantiene el precio bajo.

Pero, como ha ocurrido históricamente, ese tipo de situaciones suele ser de corta duración, y una vez consumido el excedente de oferta, sobreviene un ajuste en los precios. Es una situación que los analistas del negocio agropecuario creen que no tardará en ocurrir.

Austeridad ante el riesgo del entusiasmo excesivo

Y, finalmente, sigue vigente el factor clásico de preocupación inflacionaria: la expansión monetaria. Si bien es cierto que Massa ha mostrado austeridad fiscal -en noviembre, con una caída real interanual de 12%, se cumplieron cinco meses consecutivos de ajuste- hay otros motores de la emisión monetaria.

Todos los meses se vuelcan al mercado $440.000 millones por pago de intereses de las Leliq que usa el Banco Central para retirar liquidez sobrante, lo que llevó a que en 2022 se haya emitido por este motivo $3,36 millones, equivalente a 4,2% del PBI.

Esta situación puso al Central ante una disyuntiva clásica: bajar la tasa -con lo cual ayudaría a dinamizar el crédito y, de paso, disminuiría la expansión monetaria- pero asumiendo el riesgo de una mayor presión cambiaria, o mantener la situación actual, al menos mientras la inflación no dé señales contundentes de seguir su camino a la baja.

Todo indica que el equipo económico del Gobierno decidió tomarse su tiempo antes de recortar la tasa y que, por ahora, el alineamiento de variables se limitará a que el deslizamiento del dólar se acerque a la variación del IPC.

De hecho, trascendió que la única situación que adelantaría una baja de la tasa seria que el índice inflacionario de diciembre diera una cifra inferior al 4,9% registrado en noviembre, algo que nadie en el mercado cree que pueda ocurrir.

Lo cierto es que el Gobierno intenta un equilibrio difícil: alinear las variables fundamentales de la economía para que estén a tono con un escenario de una inflación más baja, pero sin descuidar las lecciones de otros veranos con crisis. Es lo que lleva a que la cautela sea la actitud predominante.

* Para www.iprofesional.com

Ficha Limpia: “Para mí hubo un acuerdo entre Cristina y Macri para ensuciarme”, dijo el Presidente

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/595069.jpg)

Escándalo en el PAMI: adjudicaron pañales un 20% más caros en una licitación exprés de u$s450 millones

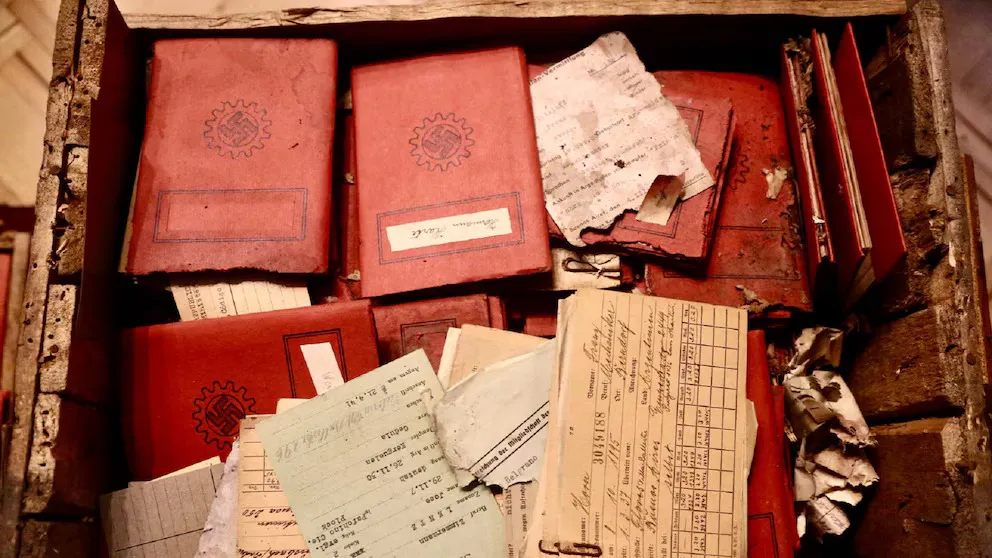

Hallazgo histórico: descubren cajas con material de propaganda nazi que estaban desde 1941 en la Corte Suprema

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/595334.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/595070.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/05/595641.jpg)

:quality(85)/https://assets.iprofesional.com/assets/jpg/2025/04/595072.jpg)