Qué va a pasar con el dólar: ¿es posible llegar a la unificación cambiaria para mitad de año?

ECONOMÍA 26/02/2024 Juan GASALLA

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/6O5UBADMYUE2URG4TYZ73KGGWM.jpg)

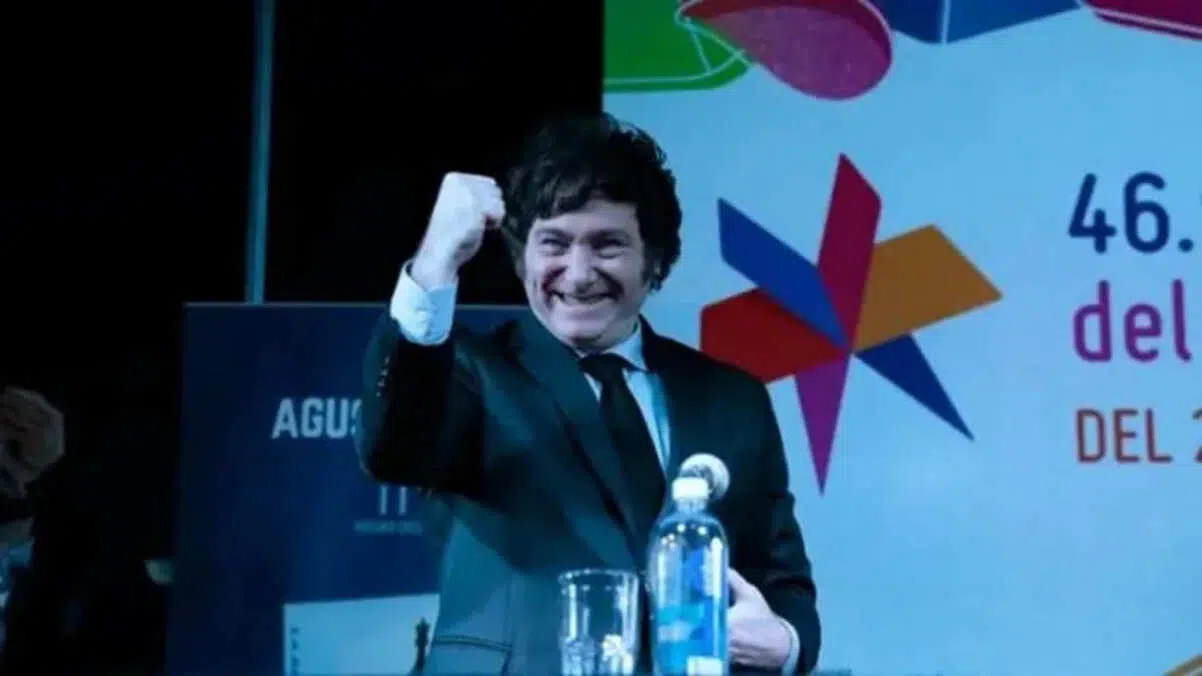

Mientras el Gobierno mantiene con rigor la gradual devaluación del peso, con un “crawling peg” que no se inmuta en su nivel próximo al 2% mensual, los agentes del mercado van haciendo sus proyecciones respecto de lo que podría pasar en los próximos meses, ante la convicción oficial de arribar a una unificación cambiaria este año.

Estas perspectivas cobran más relevancia si se tiene en cuenta que el presidente Javier Milei reveló que en junio de este año podría eliminar el cepo al dólar como el paso previo a la dolarización: “Las estimaciones del Fondo Monetario Internacional dicen que podemos abrir el cepo a mitad de año”, confió el líder libertario.

En la última semana, el ministro de Economía, Luis Caputo, aseguró que su hoja de ruta incluye eliminar el impuesto PAIS sobre las operaciones que se pagan en dólares y sobre la compra de divisas en el mercado oficial “antes de fin de año”. Además, ratificó que está en los planes desarmar el cepo cambiario “a mitad de año”.

“El Impuesto PAIS tenemos el compromiso de ir reduciéndolo. Nos hemos fijado sacarlo lo antes posible y no debería pasar de este año”, aseguró Caputo.

“Hay que recomponer el balance del Banco Central, que se está haciendo fuertemente” como condición para eliminar los controles cambiarios. “En la medida en que las condiciones sigan muy favorablemente es una posibilidad. La condición es el saneamiento del balance del Banco Central. Cuanto más logremos bajar la inflación, más rápido y más fuerte se va a salir”, manifestó el ministro.

Tres factores claves

La posibilidad de unificar el tipo de cambio radicaría en contar con una amplia afluencia de divisas por superávit comercial en el segundo trimestre, cuando se concentra la liquidación de exportaciones del agro, y una reducción o contención de la brecha cambiaria –hoy sobre el 30%–, un escenario en el que no debería descartarse un mayor ritmo devaluatorio desde el marginal 2% del presente.

Los analistas de Facimex Research puntualizaron que “el BCRA deberá recalibrar la política cambiaria para llegar al comienzo de la cosecha gruesa con un tipo de cambio real que no se haya apreciado excesivamente y con una brecha cambiaria que no sea sustancialmente mayor que la actual. No creemos que mantenga el ritmo de devaluación de 2% mensual, con ajustes tarifarios en proceso, la inflación seguirá alta en los próximos meses”.

“El contado con liquidación tiende a plancharse durante los siguientes dos meses. Es decir, la estacionalidad, de carácter transitorio, puede estar jugando a favor. Lo novedoso es que el esquema 80-20 ampliará la oferta con la llegada de la cosecha gruesa y podría quitar aún más presión sobre el contado con liquidación en el corto plazo”, indicó un informe de Consultatio Financial Services.

Un informe de la banca JP Morgan afirmó que la inflación en Argentina seguirá en los dos dígitos mensuales este primer trimestre y anticipó que habrá otro salto devaluatorio en el mercado oficial en junio próximo, “tras lo cual esperamos que la economía se estabilice en una tasa de inflación de un dígito si el programa de estabilización resulta ser exitoso”.

Invecq Consultora Económica resaltó en sus informes el “achicamiento en la brecha cambiaria, que volvió a niveles levemente superiores al 30%, cuando había superado holgadamente el 50%. Los actuales niveles de tipo de cambio real devuelven a los dólares financieros a niveles de hace tres años, al tiempo que el tipo de cambio real continúa en un proceso de apreciación real de prácticamente 29% desde la devaluación del inicio de gobierno”.

Y agregó: “Es preciso destacar que el incentivo exportador es levemente superior dado el blend que dispuso el gobierno en el que se puede liquidar el 80% en el mercado oficial y un 20% al contado con liquidación, lo que deja un tipo de cambio implícito de $887 al día de hoy”.

La competitividad cambiaria

Por un lado, con una inflación mensual que va a costar reducirla por debajo del umbral de los dos dígitos al mes, el tipo de cambio oficial viene perdiendo competitividad muy rápidamente. Esto significa que el inicial salto del dólar mayorista a $800 tal como se lo actualizó el 13 de diciembre se viene erosionando con velocidad y para abril ya habría consumido su efecto para impulsar las exportaciones, coinciden los analistas del sector privado.

Por el otro, dicha competitividad es todavía palpable. Según el Índice de Tipo de Cambio Real Multilateral (Itcrm) que elabora el Banco Central, con un dólar mayorista que se ubica en $839, el indicador se ubica en torno a 112 puntos, por encima de un equilibrio teórico con base 100 el 17 de diciembre de 2015, al comienzo del gobierno de Mauricio Macri.

Sin embargo, desde los 162 puntos que tocó el 14 de diciembre la caída fue acelerada, unos 60 puntos en dos meses y medio, una tendencia que obliga a ajustar las proyecciones devaluatorias en un dinámico 2024, según algunos expertos.

Desde la Consultora 1816 precisaron que “si se mantiene el ritmo del crawling peg al 2% mensual hasta mediados de abril, el Tipo de Cambio Real -sin tomar en cuenta Impuesto PAIS para las importaciones ni la liquidación del 20% de las exportaciones al contado con liquidación- será similar a los niveles pre PASO -antes de la devaluación del spot a $350- y estará algo debajo del nivel al que se unificó el tipo de cambio en los primeros días de la administración (de Mauricio) Macri. La apreciación real hasta el momento no tuvo un impacto notable en la intervención del Central en el MULC: las compras se desaceleraron solo en el margen y las reservas netas ya son USD 5.500 millones negativas”.

“Pasados ya dos meses de la nueva política monetaria implementada por el nuevo Gobierno, resulta interesante preguntarse por los efectos en la hoja de balance del Banco Central y las posibilidades de levantamiento del cepo en el corto plazo. Se mantendrían firmes durante febrero la ‘licuación’ mediante tasas de interés persistentemente negativas y la apreciación cambiaria producto del crawling peg al 2%. Las preguntas sobre la sostenibilidad de la apreciación comenzarán a crecer a medida que se acerque el segundo trimestre y la liquidación de la cosecha gruesa”, advirtió Delphos Investment.

Qué refleja el dólar futuro

Una señal a observar entonces es la evolución de los contratos de dólar futuro que son operados en Matba-Rofex y el MAE (Mercado Abierto Electrónico). Estos contratos se fijan en pesos atados a la esperada evolución de la cotización del dólar en la plaza mayorista y son ejercidos como una suerte de seguro de cambio para cubrirse de la devaluación y proteger esas tenencias en moneda doméstica.

El mercado convalida una cierto aumento del ritmo devaluatorio pero no se espera un salto discreto del tipo de cambio de magnitud como el aplicado en diciembre.

Los contratos de dólar futuro para fin de febrero exhiben un precio de $843,90. Dado que el precio mayorista inició el mes a $826,40, esta proyección implica una suba mensual de 2,1%, en línea con el objetivo oficial.

Los contratos a marzo en el Rofex se pactan a $874,50, es decir con una suba mensual esperada de 3,6% para el tercer mes del año, una tasa moderada si se considera el ritmo inflacionario.

Para abril los negocios a futuro se transan a $923 por dólar, con una tasa implícita del 5,5% mensual, mientras que para mayo -un mes que contará con las liquidaciones de la cosecha gruesa a pleno- se fijan a $975,50 (suba de 5,7 por ciento).

Los contratos de Rofex para fin de junio marcan un precio de $1.029, mientras que para el cierre de julio alcanzan a $1.102, lo que permite conjeturar que en la visión de los operadores una unificación cambiaria para mitad de año podría ubicarse en un rango similar al de los precios de los dólares libre y MEP del presente.

Fuente: Infobae

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/TI36QCWGRNHNFBXJZXJPD2JEDU.jpg)

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/C2G765HLTZBDTIGKONSTORWOBQ.jpeg)

Los invitados confirmados y las posibles ausencias que marcarán el regreso de Cristina Kirchner en Quilmes

Eduardo Toniolli: "La reforma laboral no es menemato, recuerda a Videla"

/https://assets.iprofesional.com/assets/jpg/2023/03/550796.jpg)

Deuda en pesos: FMI ratifica planes de canje y crece la porción en mano de los bancos

/https://assets.iprofesional.com/assets/jpg/2024/03/568924.jpg)

Dólar calmo: qué factores llevan al mercado a prever una paz cambiaria más duradera

/https://assets.iprofesional.com/assets/jpg/2023/12/564473.jpg)

La economía se hunde en la recesión: cuándo se superará lo peor de la crisis, según expertos

Expectativa en los mercados: analizan baja de la tasa de interés, previo al dato de inflación de marzo

/https://assets.iprofesional.com/assets/jpg/2023/06/555426.jpg)

El futuro del plazo fijo, con inflación y dólar en baja: ¿el BCRA bajará la tasa de interés?

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/KNEPRSVOCNCBLAWJRTN3YTILYM.jpg)

Claudio Belocopitt: “¿Se nos fue la mano a nosotros o se le fue la mano a la inflación?”

/https://assets.iprofesional.com/assets/jpg/2023/12/564470.jpg)

¿Caputo acelerará el ritmo devaluatorio?: con inflación en baja, qué prevé el mercado para el dólar oficial

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/P4SNHRS56REIPNXNCMJINLZ57M.jpg)

/https://assets.iprofesional.com/assets/jpg/2024/02/566683.jpg)

/https://assets.iprofesional.com/assets/jpg/2024/04/570761.jpg)

El debate que divide a la City: ¿las reservas netas del BCRA volvieron a terreno positivo o siguen en rojo?

/cloudfront-us-east-1.images.arcpublishing.com/artear/Q75A6XDXXFCETOZSEOBTT7GCUY.png)

El Gobierno evalúa alternativas para sostener su plan de déficit cero sin el capítulo fiscal de la Ley Ómnibus

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/ZNICOCO3F3Z5AQ6PO5AITZL364.jpg)

/cloudfront-us-east-1.images.arcpublishing.com/artear/MTFH3MKO2BGZVK6TVAKJKT5T64.jpg)

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/IVRU4F6COZESPMUD7Z3LALS2NI.jpg)

El apretado cronograma del Gobierno para aprobar la Ley Bases antes del Pacto de Mayo

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/KIU7M5I62VD67FZVHDG75I6HWA.jpg)

Paritarias: el gobierno de Santa Fe convoca para el lunes a gremios docentes y estatales

Felipe Michlig fue reelecto como presidente provisional del Senado santafesino

Desde Córdoba y Santa Fe, los gobernadores redoblan la presión por “un plan productivo”

La medida con la que el Gobierno busca reactivar la venta de vehículos 0KM