Dólar financiero y salida del cepo: los cambios que prepara el Gobierno

ECONOMÍA 04/03/2024 Juan Strasnoy Peyre*

Aún sin fecha precisa para su implementación, el equipo económico trabaja con la directriz de levantar el cepo cambiario lo más pronto posible. El ajuste y la licuadora de ingresos y ahorros funcionan a todo motor con ese objetivo.

Y, aunque las reservas netas siguen en terreno negativo, el Banco Central aprovechó la ventana de pagos de importaciones pisados (producto del escalonamiento de acceso al dólar mayorista) para comprar divisas durante el verano, algo que espera acelerar con el inicio de la cosecha gruesa. Así, mientras evalúa la mecánica para la desactivación de las regulaciones en el mercado oficial, el Gobierno ya tiene identificadas las restricciones que removerá para la operatoria de los dólares financieros.

Luego de casi tres meses de deterioro de las condiciones de vida de la población a velocidad récord y de una economía real signada por la parálisis, el Ejecutivo ve en la salida del cepo la posibilidad de anotarse un poroto en el plano macro. Hasta aquí, se limitó a celebrar el superávit financiero de enero conseguido a fuerza de licuadora y motosierra, y la reducción de los pasivos remunerados del BCRA en términos reales, que son la contracara de la escalada inflacionaria que siguió a la devaluación, el deterioro del poder adquisitivo de trabajadores y jubilados y el desplome del consumo.

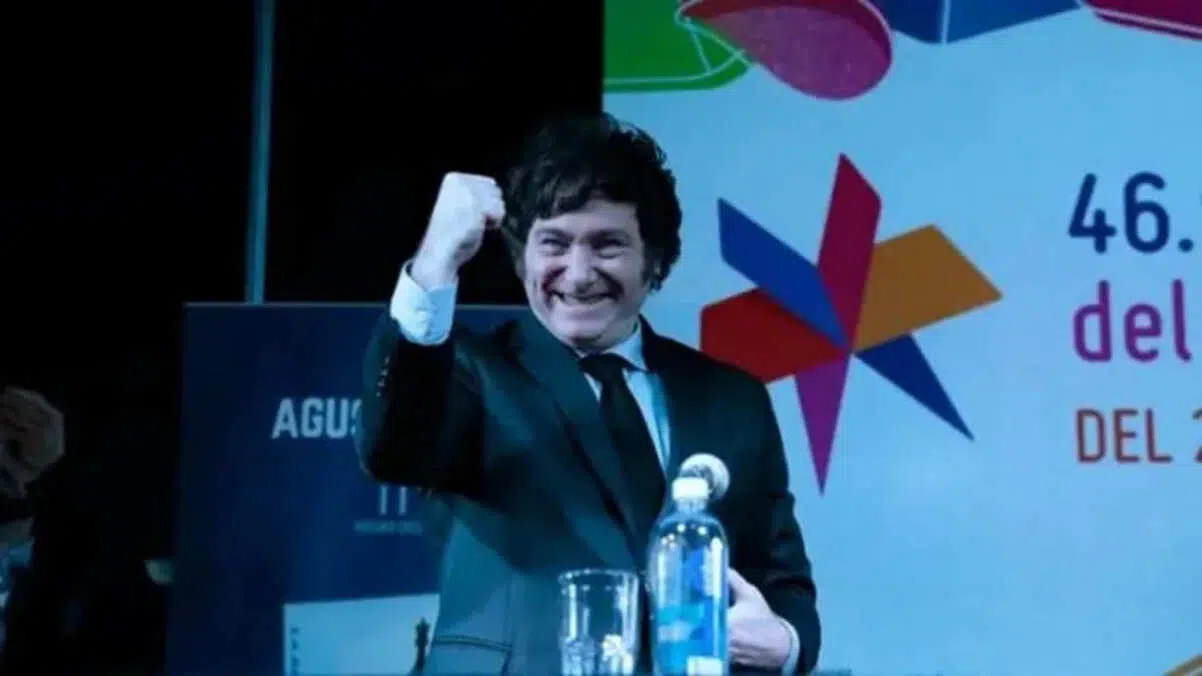

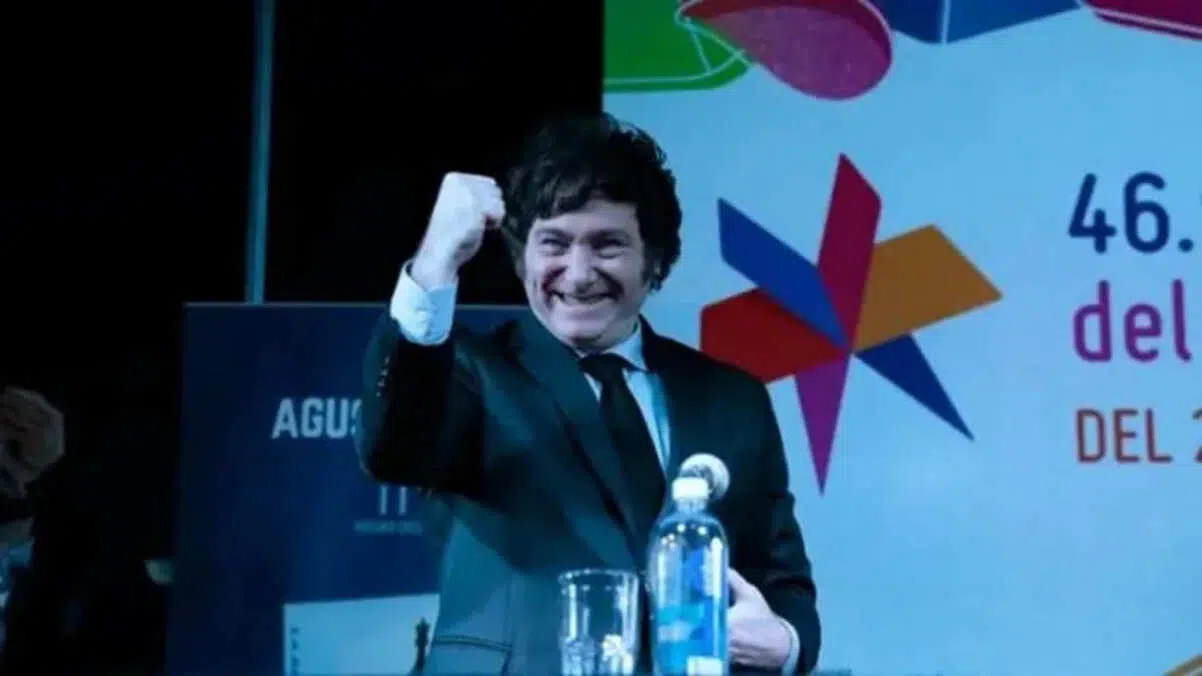

Javier Milei dijo, en una entrevista con el Financial Times, que una vez que termine de limpiar el balance del Central planea levantar los controles de cambios y que “el FMI estima que podríamos hacerlo a mediados de año”. El otro norte que ratificó el mandatario en recientes declaraciones es la intención avanzar hacia un esquema de competencia de monedas (que inicialmente conserve el peso), como paso previo a la dolarización con la que pretende cristalizar el régimen económico. Como contó Ámbito, hay analistas que plantean que la caja de dólares con la que contará este año el Gobierno para esos objetivos no será holgada: menores ingresos de agrodólares que los previstos inicialmente y pagos de deuda externa aparecen como condicionantes. ¿Habrá nuevo endeudamiento con el Fondo?

Cepo: el plan para liberar los dólares financieros

Con todo, el equipo económico evalúa los próximos pasos. Las principales definiciones pasarán por el ministro de Economía, Luis Caputo, y el presidente del BCRA, Santiago Bausili, aunque también tendrá peso en la eliminación de restricciones en el mercado de capitales la Comisión Nacional de Valores (CNV), que conduce Roberto Silva.

El paso a paso aún está en proceso de definición. Son varias las cuestiones a resolver. Por ejemplo, si en un primer momento la remoción del cepo mantendrá el esquema de acceso escalonado al dólar oficial para el pago de importaciones.

En el plano de los dólares financieros, según supo Ámbito de fuentes con conocimiento directo del tema, ya hay identificada una serie de regulaciones a remover en el corto plazo. Lo que no está definido, confiaron las fuentes, es si se levantarán todas juntas o de manera secuencial.

¿Cuáles son? En primer lugar, se planea eliminar el tope diario de $200 millones para operar o transferir títulos utilizados en la compraventa de dólares financieros, así como también la obligación de informar con cinco días de anticipación las operaciones.

El parking de un día (plazo mínimo de tenencia de los títulos con los que se compra MEP y CCL) bajará a cero. Además, se prevé remover la norma de la CNV que impide comprar dólares financieros en caso de haber tomado cauciones, una medida que se implementó durante una de las corridas que enfrentó el Gobierno anterior para evitar que los inversores se apalanquen con este instrumento y que, con ese dinero, se dolaricen a la espera de una suba del tipo de cambio.

Por fuera de las regulaciones de la CNV, existe una normativa del BCRA que incide directamente en el funcionamiento del mercado de capitales y que también se estudia eliminar. Se trata de la Comunicación A 7340. Por un lado, la norma establece que cada vez que se vende un título contra dólares esas divisas deben ser transferidas a una cuenta bancaria. Por otro, que las transferencias al exterior solo pueden hacerse a bancos comerciales (no a brokers o bancos de inversiones).

Además de esas restricciones, que atañen directamente a la operatoria de dólar MEP o CCL, hay un segundo conjunto de regulaciones de la CNV que se planea quitar y que está vinculada al universo de los fondos comunes de inversión (FCI). Una de ellas es la prohibición de ofrecer fondos bimonetarios, es decir, constituidos tanto en dólares como en pesos. Lo mismo se estudia para los títulos soberanos en moneda extranjera y para los Cedear, que hoy no pueden ser considerados como parte del 75% de activos locales que los FCI están obligados a tener.

Por último, está en la mira de los funcionarios la prohibición de suscribir fondos comunes en especie, particularmente con valores negociables en dólares. Fue una medida que se tomó el año pasado para evitar una vía de dolarización indirecta por parte de agentes económicos que tenían limitada la operatoria de MEP y CCL por haber accedido al dólar oficial. Lo que hacían era comprar un bono en dólares con pesos, suscribir un FCI con ese título y luego rescatar los dólares del fondo. Así, evitaban quedar afuera del mercado de cambios oficial. De hecho, había algunos administradores que tenían FCI específicos para ello.

Este conjunto de medidas son las que planean sumar a las modificaciones ya realizadas desde la asunción de Milei. En estos meses, primero, se unificaron todos los plazos de parking en un día. Luego, se exceptuó a los BOPREAL de todas las restricciones ya que es una herramienta que el Gobierno considera clave para dar salida al stock de deuda comercial, aspirar pesos y dolarizar una porción de los pasivos remunerados del BCRA como paso previo al levantamiento del cepo (al que hoy consideran más un problema de stock que de flujo). También se quitaron las restricciones a las operaciones de cartera propia que tenían los Agentes de Liquidación y Compensación (ALyC). Y finalmente, se unificó en $200 millones el límite diario para hacer CCL y MEP (antes había algunos agentes que tenían $100 millones tope).

La palabra que utilizan en los despachos oficiales para explicar el plan es “normalizar”. En definitiva, la consigna es remover todas esas restricciones en tren de avanzar hacia un mercado cambiario liberalizado. Según ratifica el propio Presidente, la última estación sería la cuestionada dolarización: cerrar la puerta y tirar la llave, con todo lo que eso implica.

* Para www.ambito.com

Javier Milei confirmó su presencia en la Feria del Libro: el Gobierno se hará cargo de su seguridad

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/TI36QCWGRNHNFBXJZXJPD2JEDU.jpg)

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/C2G765HLTZBDTIGKONSTORWOBQ.jpeg)

Los invitados confirmados y las posibles ausencias que marcarán el regreso de Cristina Kirchner en Quilmes

Eduardo Toniolli: "La reforma laboral no es menemato, recuerda a Videla"

/https://assets.iprofesional.com/assets/jpg/2024/02/566892.jpg)

Por qué Caputo se aferra a su plan de retrasar el dólar y cómo se prepara el mercado

Del endeudamiento a la reconversión: estrategias provinciales para sostener la tarifa de transporte

/https://assets.iprofesional.com/assets/jpg/2024/03/568454.jpg)

El riesgo para Caputo si se desarma el cepo: ¿argentinos dejarán de viajar con dólares del colchón?

Puja por subsidios al trasporte: cuánto ahorra Nación con el recorte al AMBA y la quita a las provincias

Baja tasas: con licuadora reforzada para ahorristas, BCRA busca emitir $295.000 millones menos al mes

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/MW5FZWP6UNCF3C2YVCESF2NDAE.jpg)

Luis Caputo: “La inflación de marzo va a estar en torno al 10 por ciento”

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/6JKJIE3O55BINDQB67HQ5CBOHQ.jpg)

Empleo: por la incertidumbre, las intenciones de incorporación laboral son las más bajas en tres años

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/7LAL5KDXCVHA5DY5W4FOREAU2Y.jpg)

El posible default de La Rioja amenaza con frenar el rebote de la deuda argentina

Aumento de las naftas impacta en el bolsillo y en la inflación

Javier Milei: "Si me ponen u$s15.000 millones, abro el cepo mañana y la economía despega"

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/ZFH6X3ANZ5FVVDYGQWK5PAHUQI.jfif)

Milei anunció un superávit fiscal del 0,2% en el primer trimestre del año: “Este milagro económico responde a la motosierra”

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/23HEX3CL7JBDZN2ALQFBKG3JO4.jpg)

/cloudfront-us-east-1.images.arcpublishing.com/artear/MTFH3MKO2BGZVK6TVAKJKT5T64.jpg)

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/IVRU4F6COZESPMUD7Z3LALS2NI.jpg)

El apretado cronograma del Gobierno para aprobar la Ley Bases antes del Pacto de Mayo

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/KIU7M5I62VD67FZVHDG75I6HWA.jpg)

Paritarias: el gobierno de Santa Fe convoca para el lunes a gremios docentes y estatales

Felipe Michlig fue reelecto como presidente provisional del Senado santafesino

Desde Córdoba y Santa Fe, los gobernadores redoblan la presión por “un plan productivo”

La medida con la que el Gobierno busca reactivar la venta de vehículos 0KM